국악타임즈 관리자 기자 | 지난해 미국, 유럽연합 등 글로벌 시장에서 국내 배터리 기업들의 활약이 돋보였던 것으로 나타났다.

미국에서 신규 배터리 생산설비 대부분에 우리 기업들이 참여했고, 전기차 보급률이 높은 유럽에서는 판매 점유율 1위를 유지했다.

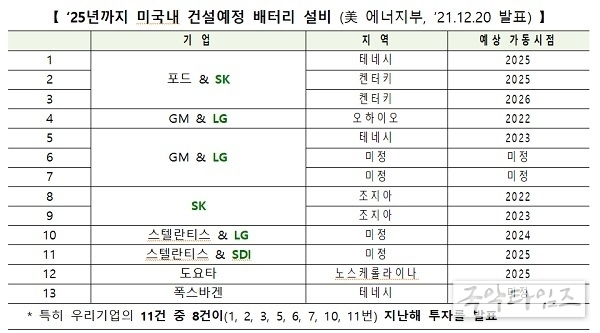

지난 12일 산업통상자원부에 따르면 지난해 말 미국 에너지부(DOE) 발표 내용을 보면 2025년까지 미국 내 건설 예정인 13개 대규모 배터리 생산설비 중 11개가 LG에너지솔루션, SK온, 삼성SDI 등 국내 3사 관련 설비로 확인됐다고 밝혔다.

현재 미국 내 가동중인 국내기업의 배터리 설비는 미국 전체 생산 설비의 10.3%에 불과하나, DOE가 발표한 계획이 차질없이 추진될 경우 2025년까지 70% 수준으로 비중이 확대될 것으로 한국전지산업협회는 전망했다.

EU 지역은 2017년부터 진행된 우리 기업들의 선제적인 투자로 이미 국내 배터리 3사가 시장의 대부분을 점유하고 있다. EU 내 배터리 생산설비 중 우리 기업들이 차지하는 비중은 64.2%이며(한국전지산업협회), 지난해 국내 배터리 3사의 EU시장 판매 점유율은 71.4%였다. 이 같은 EU에서의 경쟁력을 유지하기 위해 국내 기업들은 현재 생산설비 규모를 2025년까지 2배로 확대할 계획이다.

다만, 가장 규모가 큰 중국에서는 중국 자국업체들이 시장의 80% 이상을 점유하고 있어, 우리 기업들의 실적은 점유율 10% 미만으로, EU,미국에 비해 상대적으로 부진하다.

그러나 현재 시장점유율 및 투자계획 등을 고려하면 2025년까지 EU, 미국에서 우리 기업들의 선전은 계속될 것으로 전망된다.

또한, 배터리 기업들의 성장과 더불어 국내 소부장 기업들도 글로벌 기업으로 성장하고 있다.

2020년 양극재, 음극재, 전해액, 분리막 등 배터리 4대 소재 기업들의 매출액은 2017년 대비 2~8배 늘었으며, 같은 기간 배터리 3사의 매출액은 2.5배 증가했다. 이들은 배터리 3사 협력, R&D 지원 등을 토대로 급성장했으며, 지난해 매출액은 전년대비 20%이상 증가할 것으로 전망된다.

2020년 기준 국내 소재 기업 6개사는 세계 시장 상위 10위권에 진입했다. 이들은 배터리 3사 협력, R&D 지원 등을 토대로 급성장했으며 2021년 매출액은 2020년 대비 20% 이상 늘 것으로 전망된다.

이와 함께, 이차전지 핵심 원자재의 안정적 수급을 위한 노력도 활발하다.

수산화 리튬은 중국에서 주로 수입하고 있는데, 배터리 3사를 중심으로 호주,칠레,아르헨티나 등으로 수입국 다변화를 추진중이다.

2025년 국산화율 37%를 목표로 국내 설비투자(포스코 7만톤, 에코프로 2만6,000톤)와 배터리 재활용 등을 추진하고 있다.

포스코는 아르헨티나 염호 인수, 호주 광산지분 투자 등으로 2025년 7만톤의 생산능력 확보했고, 에코프로는 포항에 '탄산리튬→수산화리튬 전환공장'을 준공하고, 내년까지 2만6,000톤의 생산능력 확보했다.

아울러, 사용후 배터리 재활용도 실증센터 구축, 공정자동화 기술개발 등을 통해 2025년 1만7,000톤, 2030년 2만7,000톤의 생산능력을 확보할 예정이다.

니켈, 코발트는 배터리 3사 및 포스코 등이 광산기업 지분투자, 장기구매 계약을 통해 물량을 확보중이다.

전구체는 포스코케미칼, LG화학, 에코프로GEM, 이앤드디 등 양극재 기업이 생산공장 설비를 2025년까지 5배 이상 확대를 추진하고 있다.

인조흑연은 포스코케미칼이 내년까지 1만6,000톤의 생산설비를 구축하고, 천연흑연은 포스코가 탄자니아 광산 지분 인수로 2024년부터 3만5,000톤 확보할 계획이다.

기사제공 : 정책브리핑